Si bien los analistas ven un año con algunos nubarrones, siempre existen buenas oportunidades para invertir.

Por Luis Solís

La incertidumbre es la peor enemiga de las economías. Produce miedo y hace que muchos se aferren a resguardar su capital hasta que, como dice la conocida frase, vengan tiempos mejores. No obstante, en materia de in- versión a mayor riesgo es más alta la rentabilidad, así que la afectación de las economías de la región no debe ser impedimento para explorar opciones de inversión en el 2021, que tiene mucho que ofrecer.

Las oportunidades en bienes raíces, el mercado bursátil y los commodities son variadas y se ajustan a los distintos perfiles de inversionistas. De la mano de especialistas, analizamos las perspectivas del mercado, recomendaciones básicas y algunas llamativas propuestas.

Bienes Raíces

Las bodegas industriales o logís- ticas continúan siendo el activo inmobiliario más buscado por los inversionistas, debido a las tendencias globales de creci- miento del e-commerce. A la vez, brindan mayor seguridad a los propietarios de recibir un flujo de rentas estable en el tiempo, señala Mariano Moya, capital markets en Cushman & Wake- field | AB Advisory.

Por su parte, Pablo Fernández, gerente general de Colliers, apunta que durante todo el tiempo que lleva la pandemia se ha observado que el sector industrial ha mantenido bajos niveles de desocupación, pese a que distorsiones en la dinámica de las cadenas de suministros sí ha afectado a los inquilinos de esos inmuebles.

“Se puede suponer que el mercado crecerá de una manera menos acelerada por un tema de aversión al riesgo y cautela de los inversionistas, pero no se caerá. Los inquilinos que han visto afectados sus negocios han decidido no cesar sus operaciones sino trasladarse a espacios más pequeños y también hay casos de quienes quieren aprovechar la oferta disponible para expandirse”, explica.

A tomar en cuenta

En general, puede esperarse una recuperación en el volumen de transacciones inmobiliarias, ya que el nivel de confianza de los inversionistas se está incrementando de forma paulatina y hay registros de que están retomado transacciones que habían pospuesto debido a la pandemia.

El panorama del mercado del retail es otro. Seguirá muy contraído y complicado y se irá recuperando según el ritmo en que se vayan reintegrando ese tipo de negocios a la economía. A mediano plazo, los espacios que han sido liberados ante la coyuntura abren una oportunidad de reubicación para empresas de otros sectores.

En el caso del mercado de espacio de oficinas, en el corto plazo aún acarrea una cierta incertidumbre por el tema de la mayor implementación del trabajo remoto, tanto en empresa locales como multinacionales.

“El teletrabajo abarca un sin número de variables que las empresas deben de definir antes de implementar una política formal al respecto. Esto dictará cuántos metros cuadrados necesitarán y cuántos podrían ser desocupados”, argumenta Fernández.

Mercado bursátil

En un contexto donde hay mu- cha incertidumbre en cuanto a los efectos que aún se pueden derivar de la pandemia, acti- vidades ligadas al comercio electrónico se observan como las que se encuentran mejor cubiertas ante la volatilidad al haber demostrado el potencial que tienen ante el distancia- miento social. Lo mismo ocurre con el consumo no discrecional, el cual deberá llevarse a cabo independientemente de si hay una profundización en la crisis económica o no.

Amedeo Gaggion, director de Tesorería de Scotiabank, destaca que más que hablar de tipos de inversión, se debe hablar de vehículos de inversión. “Mientras los inversionistas grandes y medianos pueden acceder directamente a los mercados de capitales, para los pequeños existen los fondos de inversión, que ofrecen igual acceso a prácticamente los mismos sectores, pero con montos menores de entrada”, comenta. Para el economista Daniel Suchar, las empresas que ofrecerán mayor posibilidad de buen

rendimiento en sus acciones el año que viene estarán en el área de tecnologías de información y el sector aeronáutico.

“En estos momentos, las mejores op- ciones a considerar son las que tengan el mejor riesgo posible. Independien- temente de la cuantía de los recursos disponibles, lo importante es buscar un rendimiento lo más conservador posible puesto que venimos de un año bastante complicado”, resalta.

Mercado de deuda

Es un ámbito donde se deben analizar muy bien las opciones, en aras de que se ajusten realmente a las expectativas y el perfil de riesgo de cada inversionista. Para Gaggion, decir que un bono es atractivo solamente por su rendimiento no es suficiente si no se le compara con otras alternativas que ofrezcan una condición de riesgo similar. Además, debe ser objeto de estudio por parte de cada inversionista para que se comprendan adecuadamente los riesgos crediticios, de liquidez y todo aquello que influya en determinar si el beneficio que ofrece un activo de renta fija es adecuado.

“Economías pequeñas como las de América Central siempre son más vulnerables a shocks externos y a sus propias limitaciones. En este momento, los bonos de El Salvador y Costa Rica se pueden adquirir con rendimientos relativamente altos, pero eso corresponde a los problemas fiscales que ambas economías tienen. Si un inversionista va a optar por adquirir- los, es indispensable que conozca plena- mente los riesgos que está asumiendo. Eso debe ser lo primero”, sostiene.

Commodities

Para el economista Daniel Suchar, inver- tir en mercancías es muy buena opción, “siempre y cuando se haga de forma res- ponsable y conservadora. La parte de la agricultura siempre se va a mover, igual que el área de la energía, por lo tanto, pro- ductos de esos sectores son importantes dentro de los portafolios”.

“Es un mercado donde China marca la pauta desde hace bastante y con la fuerte reactivación de su economía puede vol- ver a ser un firme demandante de este tipo de activos”, sostiene Amedeo Gag- gion, director de Tesorería de Scotiabank.

Activos refugio

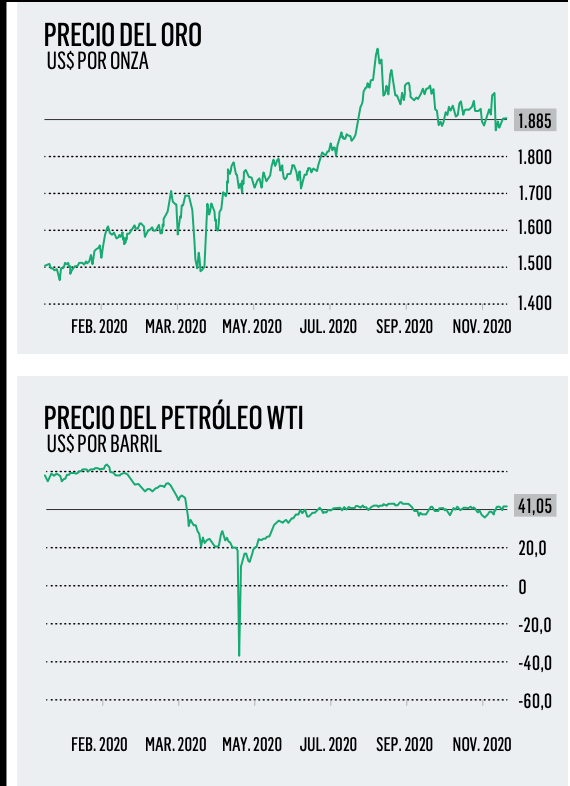

El oro es una apuesta bastante segura, al ser el metal precioso por excelencia. “Mucha gente busca su refugio en él y definitivamente la inversión nunca es mala, aunque tenga sus fluctuaciones, algo que siempre ha ocurrido a lo largo de la historia”, señala Suchar.

Gaggion coincide y agrega que el oro suele ser muy buscado en momentos de alta incertidumbre porque se le considera un depósito de valor que ofrece mayor resistencia a la caída de precios. Si se genera un clima generalizado de crisis en el que se profundice la recesión mundial, podría verse como una opción atractiva; sin embargo, con los datos disponibles en este momento, para el 2021 se pronostica una recuperación económica global, aunque sin lograr saldar del todo las pérdidas ocurridas en el 2020.

“Primero que todo, es necesario verlo como una opción de diversificación de un portafolio, más que como una concentración muy fuerte de recursos, considerando que existe la probabilidad de que se presente una reactivación moderada de la actividad económica mundial y que el atractivo del oro como depósito de valor ante emergencias disminuya”, puntualiza el experto.

5 consejos

- Hacer un análisis a consciencia de la oferta y demanda, así como de los efectos de los precios en el sector en el que se quiere invertir.

- Realice avalúos periciales y financieros para asegurarse que no haya distorsiones en los precios más allá del 15%. Evalúe el tipo de desarrollador y/o propietario que ofrece el activo inmobiliario, sus credenciales y trayectoria.

- En caso de activos de tamaño importante asegúrese de realizar una debida diligencia de las condiciones técnicas de la edificación.

- Asesórese con un profesional.

Aspectos a tomar en cuenta

- El inversionista debe darse a la tarea de plantearse objetivos muy claros y definir, con cuidado, cuál es la opción de inversión que más se adapta a dichos objetivos.

- Dejarse llevar por noticias sensacionalistas o consejos poco fundamentados nunca ha sido una alternativa viable, aunque pueda sonar muy tentadora.

- El punto de partida debe ser, en todo momento, la determinación del perfil de riesgo de cada quien. Para lograr una inversión responsable se debe alcanzar un adecuado balance entre rendimiento y riesgo; en ese sentido, el rendimiento se observa en el mercado, pero la tolerancia al riesgo es una percepción muy personal.

- Luego de aceptar ese perfil, se debe construir un plan que permita adquirir los activos financieros en los medios más favorables y respetarlo con la mejor disciplina, a fin de evitar que emociones descontroladas impidan tomar decisiones erróneas.