La colocación de crédito viene en alza y los resultados operativos son favorables, aunque el panorama aún es complejo.

COORDINACIÓN Y TEXTOS Rocío Ballestero y Luis Solís

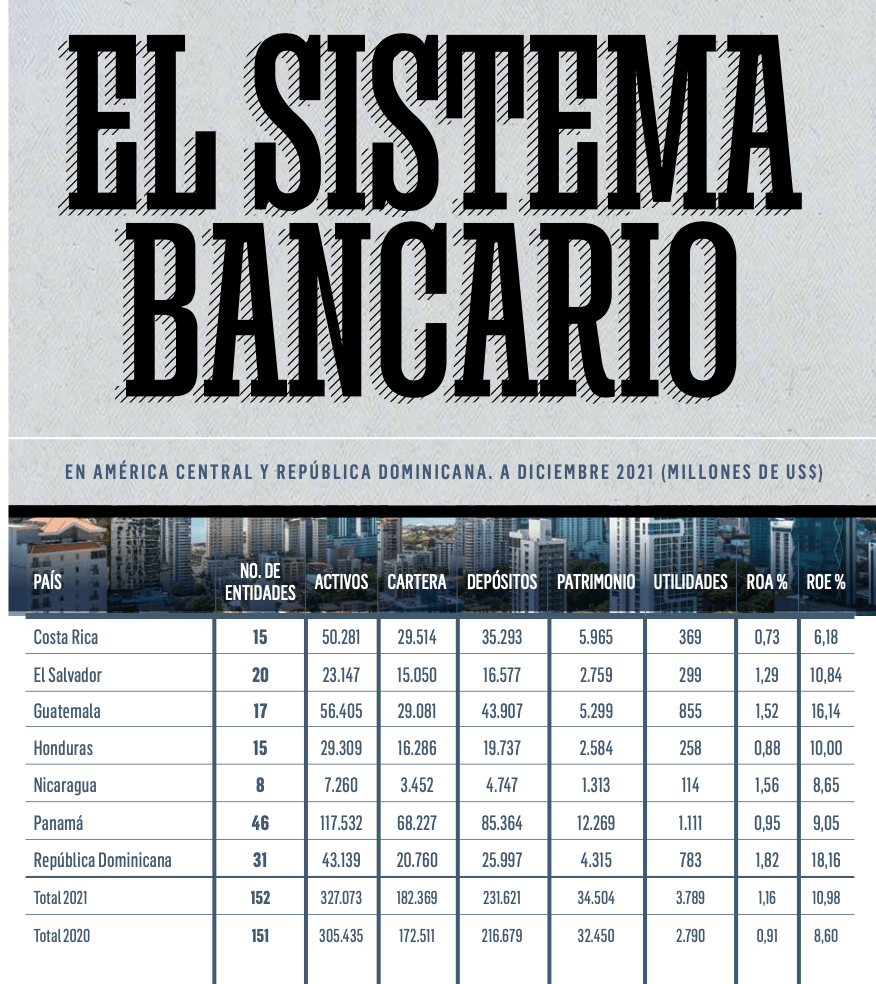

El positivismo reina en la banca de América Central y República Dominicana. El balance general del sistema financiero regional refleja la recuperación económica del 2021 por mayores flujos comerciales, tras el impacto negativo por la pandemia en 2020. El economista Gerardo Corrales analiza el panorama:

Carteras crediticias: Crecieron en todos los mercados, salvo en Costa Rica, donde las entidades se refugiaron en títulos de Gobierno. Hubo un significativo incremento de US$1.600 millones en las inversiones que hicieron los bancos en el sector público, cercano al 15%, mientras que otorgaron US$850 millones menos en préstamos, una caída del 2%. Hay malestar en la sociedad costarricense por ese comportamiento que no obedece a una intermediación financiera tradicional, sino que las entidades jugaron un rol de muy bajo riesgo, casi de puestos de bolsa, to- mando dinero para colocarlo en el Estado.

Depósitos: Hubo un cambio en la estructura de las carteras de captaciones porque ante la incertidumbre por la situación del COVID-19 y la crisis de los contenedores, los ahorrantes optaron por mantener su dinero en la banca en señal de confianza, pero dándole preferencia a la liquidez. Como resultado, se privilegió la captación barata en cuentas corrientes y de ahorro y los bancos cancelaron otros pasivos, en especial certificados a plazo y préstamos con bancos del exterior. Patrimonios: En la mayoría de casos también se vieron fortalecidos o mantienen su nivel y han permitido resistir las presiones del entorno.

Resultados operativos: Evidencian una me- jora generalizada del margen financiero (diferencia entre las tasas de interés de las colocaciones crediticias e inversiones menos el costo de los fondos), con una tendencia importante hacia la recuperación y mayores ingresos en los servicios. Gastos administrativos y de personal: Se vieron incrementados. De nuevo, solo Costa Rica se fue por la vía del recorte, en vista de que los bancos del sistema tuvieron poca posibilidad de hacer ventas cruza- das con ingresos por comisiones.

Utilidades: El sector se aprovechó de las políticas monetarias expansivas de los bancos centrales, orientadas a reactivar la economía, para bajar la tasa de interés que pagan a los ahorrantes, de manera tan significativa que lograron que las utilidades crecieran en niveles importantes. Los casos más reveladores son los de El Salvador (se elevaron en casi un 76% con respecto al 2020), Costa Rica (56%), Nicaragua (52%) y Panamá (37,5%).

7 inquietudes

1.Dudas entre analistas sobre si realizó correctamente la estimación en el incremento presupuestario para cubrir los incobrables, según el grado de deterioro de los portafolios de crédito, especialmente por la flexibilidad regulatoria que dieron las autoridades para posponer medidas. En Panamá y Nicaragua se registran reducciones en el rubro que im- pactan en el aumento en las utilidades, pero se cuestiona la sostenibilidad de esa forma de mejorar resultados porque lo que se está haciendo es retrasar el ajuste que represen- ta el manejo de carteras de más riesgo.

2. Rentabilidades sobre los patrimonios y el capital que siguen siendo moderadas, afectadas adicionalmente por la serie de exigencias regulatorias, la supervisión prudencial y las provisiones incrementales. De allí que se impongan nuevos enfoques en la manera de trabajar, el fortalecimiento de los esfuerzos por implementar cambios operativos y el avance en las tendencias hacia la transformación digital, en aras de conseguir mayor eficiencia, indica- dores más competitivos y aumentos en la bancarización.

3. La presencia de múltiples riesgos en un marco de alta inflación, problemas en las cadenas de suministros e incertidumbre prolongada, acrecentada ahora por el conflicto bélico entre Rusia y Ucrania. Esto puede llevar a un deterioro en la calidad de los activos, incrementos en las carteras vencidas y mermas en la demanda de crédito.

4 Bajas previsibles en los niveles de ahorro por la reapertura de las actividades afectadas por la pandemia, el nivel de ahorro precautorio y el reinicio de pago de compromisos adquiridos mediante los planes de alivio financiero.

5 Escenarios de devaluación de las monedas lo- cales frente al dólar.

6. Impactos por el incremento de tasas de interés y cambios en las políticas monetarias de EE. UU.

7. Talento escaso en nuevos perfiles requeridos, como en capacidades de analítica, innovación, arquitectura de sistemas, control de riesgos, simplificación de procesos, desarrollado de productos y diseño de experiencias de cliente.