La mayoría de los bancos y aseguradoras de la región han logrado salir airosos en un contexto económico y geopolítico complicado, gracias a sus acelerados planes de transformación digital y reenfoque de estrategias. en adelante, el desafío es seguir mejorando la experiencia del cliente.

Por: Ranking de Bancos: Federico Herrero. Ranking de Aseguradoras y Fondos de Pensión: Rainier Álvarez. Textos: Rocío Ballestero y Carolina Barrantes.

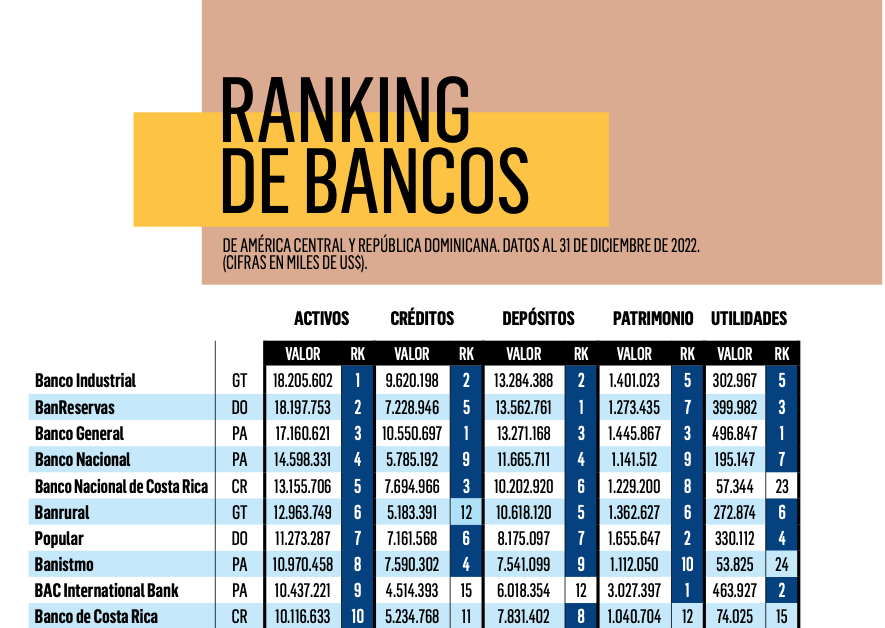

135 entidades integran el sistema bancario de América Central y República Dominicana. En 2022, juntas sumaron US$349.171 millones en activos (+7,6%), US$206.263 millones en créditos (+14%), US$249.718 millones en depósitos (+8,45%), US$36.480 millones en patrimonio (+7,0%) y US$5.036 millones en utilidades (+39,7%).

En cuanto al negocio de los seguros, está impulsado por 131 aseguradoras, con primas totales de US$8.836 millones (+16,8%), superior al de los últimos cinco años.

Destacados especialistas nos ayudan a entender el presente y el futuro del sector, haciendo énfasis en el peso cada vez mayor de la seguridad, la confianza y la prestación de un servicio que satisfaga al cliente de manera más integral, con productos innovadores y adaptados a sus necesidades. En esa línea se impone también analizar cada transacción y tomar decisiones en tiempo real, así como adoptar nuevas herramientas de analítica, inteligencia artificial y machine learning para mejorar la precisión de los escenarios de riesgo, aumentar las tasas de detección y contención de fraudes y reducir los falsos positivos de las alertas.

Gerardo Corrales, economista, asegura que después de dos años de crisis y contención del crédito, el 2022 fue un año de recuperación para la banca de la región, recurriendo cada vez más a su función de intermediación financiera, promoviendo el Crosselling y tratando de automatizar operaciones, con niveles de estimaciones para incobrables menores.

Eso explica las destacadas rentabilidades y utilidades sobre el patrimonio del periodo, que se caracterizó por activos en alza, destacando los casos de Guatemala y República Dominicana, con crecimientos cercanos al 10%, y un comportamiento positivo por el lado de las utilidades. Corrales señala que muchas entidades pudieron hacer limpiezas de cartera por las flexibilidades regulatorias que se dieron en 2020 y 2021 a raíz de la pandemia, lo cual hizo además que ese año los requerimientos de reservas ya no fueran tan elevados. Panamá, Honduras y República Dominicana registraron los mayores aumentos en ganancias, por encima del 30%.

También hubo una recuperación importante del crédito, especialmente en Honduras (+30%) y República Dominicana (+18%). Los depósitos, por su parte, no muestran el mismo dinamismo, salvo en República Dominicana y Costa Rica. Según dice, esto plantea el reto de cómo levantar fondeo para seguir atendiendo el crecimiento crediticio y obliga a pensar en es- quemas de financiamientos externos, emisiones en bolsa o nuevos aportes patrimoniales.

En cuanto a patrimonios, su preocupación es el desinfle de casi un 8% del sistema salvadoreño y de 0,1% en Nicaragua.

Impacto limitado en la región por los tres bancos cerrados de EE. UU. y Europa

La quiebra del Silicon Valley Bank con sede en EE. UU. y los cierres el 10 de marzo de Silvergate Bank y Signature Bank convirtió a los desafíos en el entorno operativo global para los bancos en centro de atención.

Para Carlos Acevedo, economista y ex representante de Centroamérica ante el FMI, si bien los bancos centrales sacaron la bala de plata y neutralizaron la situación con los salvatajes, asumiendo el compromiso de hacer todo lo que esté en sus manos para darle estabilidad al sistema financiero, la especulación sigue siendo un riesgo que puede crear una mayor crisis inflacionaria que la vivida en 2022. La banca local se ha mostrado fuerte, pero debe seguir manejando muy bien sus activos para evitar problemas.

Marianna Waltz, managing director de Moody’s Investors Service, explica que, en general, en toda América Latina dominan los bancos grandes, sólidos y altamente diversificados, con amplia liquidez y depósitos estables que les permite atender holgadamente sus riesgos y resistir cambios negativos abruptos de la situación macroeconómica.

A diferencia de lo que ocurrió con los bancos afectados, la concentración por segmento hacia una sola industria es relativamente limitada y ninguno tiene una operación de nicho enfocada en atender principalmente a los segmentos fintech, ni siquiera los pequeños que se especializan en el segmento mayorista. Además, operan bajo una estricta regulación y han enfrentado con frecuencia períodos prolongados de altas tasas de interés e inflación, lo que ha ayudado a sus equipos de gestión a construir marcos sólidos para controlar los riesgos de mercado.

Otro aspecto a su favor es que han sido disciplinados en “cuanto a desajustes” entre activos y pasivos.

Los depósitos de clientes representaron, en promedio, el 63% de la mezcla de fondeo de los bancos calificados de LatAm en 2022, mientras que la parte de la financiación del mercado procede en gran medida de los mercados de capitales locales. A pesar de todo esto, los rápidos cambios vistos en la confianza del público ameritan seguimiento cercano y continuo de la cartera bancaria de la región.

¿Qué demanda el futuro?

La experiencia digital es vital. Tecnología de punta, inteligencia artificial, entrenamiento y migración a la nube son herramientas fundamentales para seguir modernizando los servicios de banca digital, la atención y el servicio al cliente. Muchos bancos de la región avanzan en el camino adecuado de creación de herramientas, mantenimiento de aplicaciones y protección efectiva de los datos de los usuarios. Sin embargo, Javier Cordero, vicepresidente y director general de la firma Red Hat para la región Norte de Latinoamérica, apunta que deben tratarse de acciones permanentes y comunes en todas las instituciones financieras. Según dice, cambiar rápidamente los paradigmas tradicionales y crear nuevos ecosistemas de banca es necesario para que un mayor número de usuarios utilice los servicios y disfrute de las ventajas de ser parte del sistema financiero.

Para Mariflor Alice, directora regional de Pagos de BPC, también se impone avanzar en la construcción de una banca abierta, que tiene como base la innovación digital y promueve un ecosistema de servicios financieros cada vez más amplio, en donde la banca tradicional, neobancos, fintechs y comercios se esfuerzan por crear experiencias integradas para sus clientes.

A fin de diseñar nuevas experiencias al cliente más contextualizadas, ajustadas, personalizadas y efectivas– la banca debe comprender lo que fricciona el servicio, las particularidades del público, cuáles son sus canales de comunicación predilectos y qué es lo que cada quien entiende por un “buen servicio”, sostiene Alberto Guevara, gerente de Producto de Infobip Latam. A medida que los bancos y las fintech empiecen a colaborar en conjunto, existirá un servicio actualizado que sacie todas las expectativas, proporcionando no solo mejores experiencias al cliente, sino mejores servicios en línea; de esta manera se extenderá un ecosistema entero de servicios financieros.

Héctor Cobo, VP regional para SAS México, Caribe y Centroamérica, añade que el financiero es uno de los sectores donde más se ha visto inversión en herramientas de analítica y tecnología, convertidas en commodities dentro de las instituciones. Sin embargo, aún tiene el reto de integrar todos los esfuerzos que realiza para que todas las áreas del negocio logren fluir en conjunto y se complementen entre ellas, a fin de llevar verdaderamente los servicios y la atención a los clientes a otro nivel.

Por otro lado, es clave atraer a los jóvenes al sistema, no solo para incorporarlos como clientes, sino porque son una gran oportunidad de crecimiento para la industria. José Luis Vargas, vicepresidente ejecutivo de Provenir para Latinoamérica, explica que, hasta hace algunos años, el acceso al crédito dependía de datos tradicionales basados en un historial crediticio limitado, fuentes sólidas de ingreso, cumplimientos de pago, aspectos legales, etc.

Difícilmente los jóvenes lograban alcanzar un “score” adecuado por lo que eran una población poco atractiva para los bancos, debido a los altos costos y riesgos que representaban. Hoy, aprovechando los datos alternativos que su amplia huella digital ha puesto a disposición, el panorama es otro y son el foco de las fintech.

CONOZCA EL RANKING Y ESPECIAL COMPLETO AQUÍ: https://bit.ly/41VYjqh