Ante un escenario económico aún desafiante, la banca regional sigue impulsando la recuperación económica y su propia evolución, con el reto adicional de manejar el importante volumen de créditos modificados que ostenta y destinar más recursos al fomento de la producción limpia y el cuidado del ambiente.

COORDINACIÓN Y TEXTOS: Rocío Ballestero ANALISTA FINANCIERO DE BANCOS: Federico Herrero

Más que cualquier otro sector, los bancos de América Central y República Dominicana entienden el poder y el impacto social que tiene el permitir un acceso ágil, fácil e inclusivo a los servicios financieros. Su proceso de transformación digital sigue en escalada para ofrecer a los usuarios mejores experiencias y llegar a nuevos nichos de mercado, con una suite cada vez más completa de servicios y productos más flexibles, confiables e intuitivos, acortando además los tiempos de procesamiento de las transacciones y acelerando la automatización de los sistemas.

La competencia de las FinTech ha contribuido a ese despertar al exhibir a diario nuevos beneficios de la tecnología financiera para optimizar procesos, eliminar la burocracia y responder proactivamente a las necesidades de usuarios mutantes y bien informados, sedientos de soluciones innovadoras, convenientes y menos costosas para manejar su dinero y de asesoría de calidad para tomar mejores decisiones.

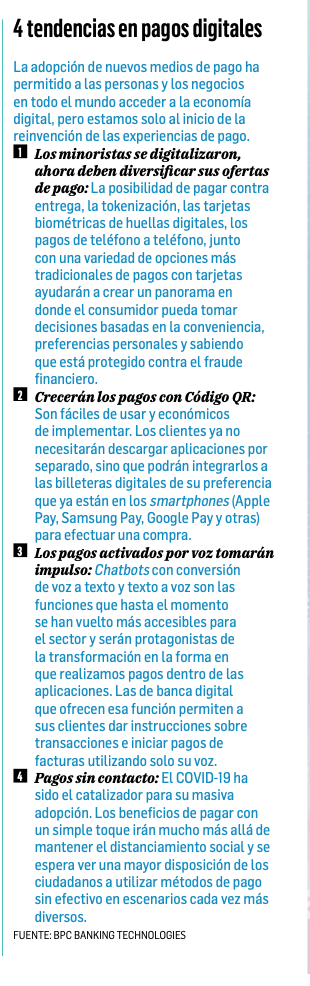

Los pagos electrónicos, el uso de monedas digitales, préstamos y ahorros digitales, infraestructuras API en la nube, microseguros y plataformas crowdfunding son algunas de las novedades que se están popularizando.

Los líderes también reconocen los significativos desafíos del territorio en materia ambiental y social, incluidos el subdesarrollo de los mercados de capitales y los deficientes sistemas de supervisión y rendición de cuentas, así como la limitación de recursos por parte de las instituciones y los gobiernos para hacer les frente. En respuesta, recientemente, el Consejo Centroamericano de Superintendentes de Bancos, Seguros y Otras Instituciones Financieras (CCSBSO) suscribió un acuerdo que permitirá aplicar las mejores prácticas internacionales de gobernanza, evaluación y gestión de riesgos socioambientales y apoyar iniciativas ecoeficientes y con impacto climático positivo.

Esto con el respaldo de la Corporación Financiera Inter- nacional (IFC, miembro del Grupo del Banco Mundial), el Nederlandse Financierings-Maatschappij Voor Ontwikkelingslanden N.V. (FMO) y el Fondo Noruego de Inversión para Países en Desarrollo (Norfund). Además, las superintendencias participantes pasarán a formar parte de la Red de Banca Sostenible (SBN) de IFC.

En el caso de Panamá, otro paso importante será salir de la lista negra de la Unión Europea, que lo mantiene registrado como un país no cooperador en temas fiscales, y de la lista gris de GAFI, en la que figura desde mediados del ejercicio 2020. A mediano plazo, este sistema también se encuentra expuesto a la transición para el cambio de la tasa Libor, aplazada para mediados del 2023, cuyo pro- pósito es lograr una gestión eficiente en la modificación de los contratos de préstamos y productos existentes.

Una nueva cultura operacional

Abrirse a las múltiples posibilidades del mundo en línea ha sido la manera generalizada de reaccionar ante los impactos de la coyuntura. “Las oportunidades en términos de integración tecno- lógica a servicios financieros en Latinoamérica abundan, ya que la inclusión financiera y bancarización de la población siguen siendo dos de los grandes retos a resolver. Aparte, la digitalización se ha vuelto un factor determinante para el éxito de las empresas, tomando en cuenta que los hábitos del consumidor han cambiado. Los desplazamientos se han limitado y muchos prefieren utilizar menos el efectivo, lo que detonó el crecimiento de comercio electrónico, los pagos sin contacto y los servicios virtuales”, comenta Andrés Fontao, manager partner y cofundador de Finnovista.

“Sin duda, la pandemia cambió las reglas del juego y se ha hecho necesario robustecer todos los canales digitales que son los que nos han permitido seguir ofreciendo la mejor experiencia en servicio a todos los clientes y usuarios. Velar por la facilidad para el público seguirá siendo mandatorio, al igual que lanzar productos que sorprendan y emocionen, ajustadas al estilo de vida actual de los consumidores, y aprovechar los datos para desarrollar nuevas soluciones, sustentar las decisiones de negocio y prepararse para cualquier otro evento futuro”, añade Fabio Chavarro, gerente corporativo del Grupo Juriscoop.

Por otro lado, se ha disparado como consecuencia la persistencia de intentos de estafa y para permitir transacciones seguras cobran auge medidas adicionales, como la firma digital para el acceso a la banca en línea y el registro de dispositivo ante el banco, capaces de marcar la diferencia entre ser víctima o mantenerse protegido. Así se puede acceder a las cuentas sin necesidad de un token y se impide que un estafador que trate de hacer una transacción desde un dispositivo móvil no vinculado al cliente la pueda ejecutar.

“Es muy importante que las personas conozcan en qué consisten los delitos y que estén en capacidad de detectar los riesgos y detener operaciones sospechosas, apegados a soluciones de última generación. El manejo de claves y dispositivos son responsabilidad del cliente, quien tiene el deber de resguardarlas, protegerlas y no brindarlas a nadie. Las seguridades adicionales son altamente recomendadas porque permiten no depender solo de un usuario y una clave”, explica David Hernández, director de Seguridad e Investigaciones del Conglomerado Banco Nacional.

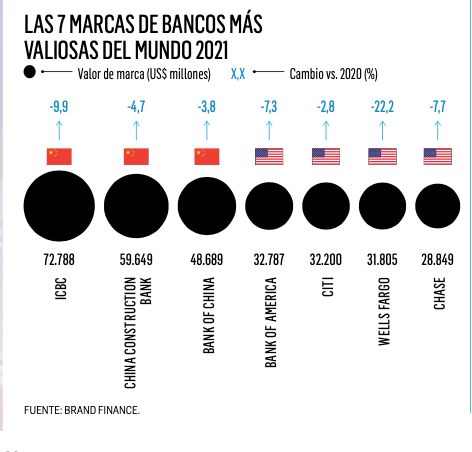

“Las instituciones bancarias fueron las principales culpables del último colapso financiero. Esta vez son una gran parte para ayudar a las personas a superar las repercusiones del CO- VID-19”, destaca la última investigación de Brand Finance.