Cerca de un 61% de las mujeres tiene comprometido más del 33% de sus ingresos para honrar sus deudas.

Por Revista Summa

Tener deudas no es sinónimo de estar sobreendeudado. Partiendo de esta premisa, la Oficina del Consumidor Financiero (OCF), presenta los resultados de la segunda encuesta nacional de “Encuesta Nacional de Endeudamiento OCF”, que actualiza los hallazgos obtenidos en la encuesta previa, aplicada en octubre 2020.

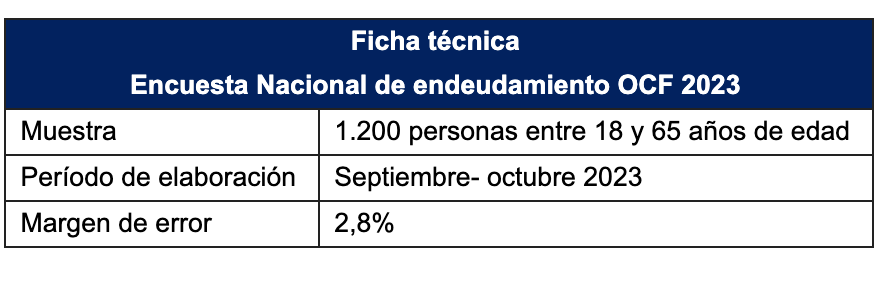

El estudio se aplicó entre septiembre y octubre del 2023 a 1200 personas entre 18 y 65 años de edad, de todo nivel socioeconómico, con y sin deudas, a nivel nacional y respetando las cuotas estadísticas del país en términos de sexo, edad, condición de actividad, ingreso subjetivo y si reside en el Gran Área Metropolitana o fuera de ella. El margen de error del estudio es del 2,8% y según proyecciones de población de 2022, cubre 3.3 millones de personas.

¿Qué encontró el estudio? Uno de los primeros datos es que nueve de cada diez personas tiene alguna deuda, de cualquier origen, ya sea con bancos, cooperativas, mutuales, asociaciones, tiendas comerciales o prestamistas. Este valor contrasta levemente con lo hallado en la de 2020, que reflejaba que ocho de cada diez tenían alguna deuda.

“El objetivo es medir el endeudamiento en la postpandemia y en alguna medida poder compararlo con los hallazgos de la encuesta del 2020. Los resultados brindan una idea de cómo está la realidad de esta dimensión financiera de los ciudadanos, a quién le deben, el compromiso de sus ingresos para honrarlas y algunos hábitos personales que determinan su situación. Esto crea las condiciones para orientar y definir políticas que fomenten la educación financiera y el abordaje general de endeudamiento en el país”, manifestó Danilo Montero, director general de la OCF.

Al igual que en 2020, en 2023 se midió el endeudamiento en términos del compromiso que las personas destinan de sus ingresos para pagar deudas. A partir de las respuestas obtenidas, se crearon cuatro grupos: quienes dedican 10% o menos de su ingreso mensual, los que consumen entre 10% y 33% -de acuerdo con la literatura, este es el porcentaje razonable para que una persona pueda salir adelante con sus deudas sin problemas-, los que dedican entre 33% y 37,5% y los que consumen más de 37,5% de sus ingresos en el pago de cuotas de préstamos.

Mientras que en el 2020 el promedio nacional del compromiso de ingresos fue del 52%, en el 2023 se redujo a 38%, lo que significa una buena señal. No obstante, entre ambas encuestas se presenta un cambio sustancial en el grupo de quienes destinan entre el 10% y el 33%. Para el estudio del 2020, este grupo cubría 46% de la población, en contraste con la presente encuesta, en que se encuentra solo el 19%. Todo apunta a que este grupo se partió en dos. Una parte de la gente mejoró su nivel de endeudamiento, pero otra parte pasó a una categoría de mayor compromiso de sus ingresos. De hecho, el grupo de 10% o menos creció desde 11% en 2020 a 28% en 2023, lo que apunta a un situación más holgada. Pero el grupo de 33% a 37,5% aumentó su importancia de 5% a 28% en el nuevo estudio.

“En la OCF hemos propuesto al menos dos hipótesis de lo que pudo haber pasado. Por un lado, las entidades financieras reguladas aplicaron, durante la crisis sanitaria del COVID-19 en 2020 y 2021, medidas profundas de apoyo a sus clientes con deudas, cuyos efectos favorables aún se perciben en su flujo de caja, lo que podría explicar el movimiento de personas a un menor nivel de compromiso. Por el otro lado, el aumento drástico de las tasas de interés durante 2022 por parte del BCCR, para combatir la inflación, hizo que el costo de la deuda de muchos costarricenses se elevara de manera sustancial, sobre todo en las hipotecas para vivienda al estar vinculada a la Tasa Básica Pasiva”, explicó Montero.

Si bien se trata de una problemática compleja, en esta encuesta se trató de rescatar información sobre los créditos informales o mejor conocidos como los préstamos gota a gota.

Un primer hallazgo es que cinco de cada diez personas encuestadas reconocen este tipo de créditos, pero más importante aún es que 7,4% indica haber tomado alguno de esos créditos. Ese dato permite estimar que alrededor de 221.000 personas en el país han accedido a esa peligrosa modalidad de financiamiento. En una próxima entrega de datos de la encuesta mostramos cuántas personas han recibido amenazas para que paguen y cuántos han llegado a presentar una denuncia, entre otros datos de interés.